7月9日周一,小米集团正式在香港联合交易所挂牌上市交易。开盘后,小米股价即破发,报16.6港元,跌破17港元发行价。

上周五,小米集团在港交所公布IPO发行价及认购结果。

发售价定在发行价区间(17-22港元/股)的下限——17港元/股,对应市值也将处于预计区间的下限——3803.94亿港元(合约484.73亿美元)。

这一估值与2014年底小米第五轮融资时450亿美元的估值相距不远。而按17港元/股计算,小米预计募集款项净额为239.75亿港元。

小米公告显示,在香港发售和在国际发售均属于轻微超额认购情况。

香港发售股份方面,合计获认购10.35亿股,相当于香港公开发售初步可供认购香港发售股份总数1.09亿股的9.5倍。国际发售股份方面,分配给国际发售承配人的最终数目为23.98亿股,相当于全球发售初步可供认购发售股份总数约110%。此外,小米表示,截至公告日期,尚未行使超额配股权。

基石投资者认购股份数额确定,合计认购2.52亿股发售股份,占全球发售完成后已发行发售股份约11.58%、已发行股本总额1.13%。基石投资份额自上市日期起有6个月禁售期。

此外,在小米上市首日便推出小米期货及期权,这一点和其他新经济股并不相同。此前被称之为港股四大独角兽的阅文集团、众安在线、易鑫集团、平安好医生,在其上市首日均未推出期权期货。

中国证券报援引南华金融集团高级策略师岑智勇的话说,因为沽空涉及借货,若一开始便可沽空,投资者需提前或尽早买入相应股份,才能借给他人作沽空。这次安排,会令发行人在上市时积极买进股份。

此前,小米暗盘成交价仅16.15元,较招股价17港元低5%,交易额约为2.2亿港元。小米上市前夜的暗盘交易同之前的热门新股相比,显得很冷清。去年,阅文集团上市时的超额认购倍数达到624倍,认购人数达到42万人,一手中签率仅为7.7%。而小米的超额认购倍数仅为8.5倍,认购人数仅为约11万人。

大额申购方面,据了解,小米未接获“顶头锤飞”(涉及申购5,449万股,相当于近12亿元或公开招股部分50%),最大手申购为1,000万股,涉资也达2.2亿元,最终获分97.2万股,中签率为9.72%。

致富证券业务主管郭家安昨指,大市备受贸易战阴霾困扰,料小米首日挂牌跌破招股价的机会较大,但只要市况未再急剧恶化,或跌至约15元初获支持。

一通、耀才与致富等券商已提醒客户,若小米在周五暗盘交易破发,持货较多的孖展客户倘不愿补仓,在下周一小米正式挂牌时或被代为实时沽货。不过,郭家安补充,小米的定价区间较阔,招股时以上限22元扣数,公司最终以17元下限定价,变相已有缓冲区,料整体孖展补仓压力不会太大。

小米的估值结构

从小米的估值结构来看,小米主要业务分为三个部分:以智能手机为核心的智能硬件、互联网服务以及IoT(物联网)业务。

见智公司研究此前指出,从小米的三大业务组成来看,智能硬件依然是其核心。

按照雷军在港股招股书中的公开信所言,小米的铁人三项分别是硬件、新零售和互联网服务。核心硬件包括智能手机、笔记本电脑、智能电视、人工智能音箱和智能路由器。在新零售领域,线上的小米商城和线下的小米之家共同打造了新零售分销平台,也是小米增长策略的核心组成部分。在互联网服务领域,小米基于自由操作系统MIUI积累了大量活跃用户,同时MIUI和安卓系统全兼容,小米招股书显示,其用户使用智能手机的平均时间约为4.5小时,通过硬件销售获得的用户过程本身就是盈利的。

小米在港交所披露的招股书中指出:

独特而强大的铁人三项商业模式由三个紧密相连且相互协同的支柱构成。小米努力提供高品质、高性能和精心设计且定价厚道的爆款产品。这些产品能为其零售渠道带来更多客流量。

这一商业模式在小米的平台上形成了强大的网络效应,提升了用户体验、参与度和留存率。随着小米更多的产品和服务实现互联,小米能提供更好、更丰富的用户体验,从而为平台吸引更多的用户。

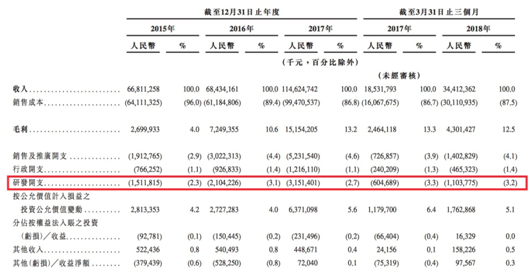

从招股书来看,自2015至2017年,智能手机在营收中的占比虽然从八成下降到七成,但仍占据绝对优势。IoT与生活消费产品的占比从13%稳步上升到20.5%,互联网服务在总营收中的占比在2016年达到9.6%后小幅下降到8.6%。

从小米招股书披露的数据来看,以手机为代表的智能终端依然是最重要的营收来源。从2015年至2017年,这一比例从八成下降到七成,但是依然难以掩盖其重要性。

不少投行给小米的估值也是基于其手机业务。

小米香港上市的主承销商之一摩根士丹利,就在近期的一份研报中表示,由于小米的市场份额增长快,且成长轨迹明显快于其它公司,因此小米应该以高于其它全球手机品牌的价格来交易。该行认为,小米的公允价值约为650-850亿美元,大约是其2019年调整后收益(预测)的27-34倍。

作为小米IPO另一承销商,高盛分析师给小米的估值范围为700亿美元至860亿美元。高盛表示,这相当于其预测的2019年调整后净收入的26倍至32倍。

据彭博数据汇编,这一估值大约是苹果的两倍。根据苹果2019年调整后预测收益,其估值大约为14.5倍。摩根士丹利数据显示,小米的估值倍数也可能高于阿里巴巴和百度等互联网巨头。

值得注意的是,目前阿里巴巴市值大约为5270亿美元左右,腾讯约为3.98万亿港币(5060亿美元),百度为900亿美元;而小米的估值将大概率超越京东目前570亿美元的市值。

美国风险投资界的“互联网女皇”Mary Meeker在最新的2018年互联网公司估值中,将小米排在全球第14位,认为其市值为750亿美元。这一估值直逼百度,领先优步、滴滴、京东等互联网巨头。

但是,不可否认的是,市场也观察到,2018年一季度,全球和中国大陆智能手机出货量出现下降。

5月2日,权威机构IDC公布了2018年一季度全球智能手机市场统计数据。根据统计结果来看,今年一季度全球智能手机出货量为3.361亿部,与去年第一季度的3.444亿部相比,下降2.4%。其中中国市场出货量大幅下跌成为导致出现这种局面的主要因素,中国市场一季度出货量首次低于1亿部,从2013年到现在还是首次发生。

小米一季度的增长主要来自海外。小米继续在印度和东南亚市场扩张零售渠道,但线上销售依然是小米在印度最主要的销售渠道。其中低端的红米5A在印度的销量几乎占到了总销量的五分之二。另外,小米成为继三星之后第二家承诺在印度进行PCB组装的供应商。

上市后的小米,重点关注什么?

经历了上市前激烈的定价博弈、暂缓CDR发行之后,小米终于出现在二级市场。

对于想要投资小米的投资者来说,关注小米的估值,未来我们认为需要关注以下几个重点:首先,小米的互联网公司故事如何成真?第二,小米的全球战略能讲到什么程度?第三,小米的研发投入能否支撑起小米的故事?最后,小米的新零售故事能否让市场信服。

首先,之所以一家以硬件生产为主的公司想要把自己说成是一家互联网公司,主要是估值上的考虑。

通常来说,硬件制造商的市盈率低于互联网公司。例如苹果的市盈率通常维持在17至20倍之间,但是互联网公司腾讯的市盈率就可以达到50倍以上。市盈率反映的是投资者对公司未来业绩增长的预期。通常来说,硬件制造公司的天花板较低,市场规模进一步增长的空间有限,小米之所以自称是一家互联网公司,也是希望让市场认识到其广阔的前景。

不过,毕竟目前由于手机销售占到了小米营收的七成以上,市场通常依然将小米定义为一家硬件公司。在6月23日的见面会上,雷军曾指出,市场不必纠结小米到底是硬件公司还是互联网公司。他说:

我们是独一无二的,是个新物种,这个新物种叫什么名字,后面会有更多这样的公司产生,那个时候会有一个名字来形容这类公司。

见智公司研究之前的文章提到过,市场对小米估值的分歧,主要来自于对其互联网业务价值的分歧。见智认为,小米的互联网业务目前缺乏独立性与护城河,其核心应该用同华为、OPPO、VIVO等手机品牌并没有明显差别,且从用户数据的角度来看,落后于华为。

同互联网公司腾讯相比,视频、音乐、阅读等领域需要较高的门槛,同时也需要更多的后续投入,小米目前尚不具备同腾讯等巨头在这些领域竞争的能力。

此外,不论是在国内还是国外,智能手机市场已经基本饱和,见智也曾提到MIUI的月活跃用户增长失速。虽然小米的硬件销量持续增长,但是MIUI用户增速并不及硬件销量。由此可以推断,小米诸多用户更换了新机,但是并没有更多新用户的增长。

国内市场趋于饱和,于是小米将目光投向海外,我们的下一个问题就是,小米的海外策略能否奏效?

见智此前提到过,小米的海外策略主要集中在印度、印尼以及中国香港、中国台湾等亚太地区。此外,小米正在推进明年打入美国市场的计划。同中国内地、印度等市场不同的是,在美国,移动运营商的销售网络占据了手机销售的主导地位,约有九成份额。因此,要想打开美国市场,小米就必须同AT&T、Verizon等移动通讯巨头达成销售合作协议。

在小米之前,华为等中国厂商曾试图打开美国市场,但却遭到美国政界人士的阻挠。但目前的宏观局势,则可能会给小米开拓美国市场带来更多的不确定性。

不过,小米高级副总裁王翔则更强调小米和高通等美国企业的合作关系。

今年以来,小米不断进军欧美市场。目前,小米不仅登陆俄罗斯等东欧市场,同时也已经在法国、意大利、西班牙等西欧发达国家打开了市场。

那么,小米能在海外有多大的机会呢?

从目前走出去的中资手机企业来看,比较成功的仅有联想收购的摩托罗拉和TCL同黑莓合作的手机。联想旗下的摩托罗拉智能手机走的是低端路线,而TCL则是走注重隐私保护的高端机路线。

在欧美市场上,苹果、三星是当之无愧的双雄,小米能不能有效杀入欧美市场,仍然值得疑问。

此外,在软件层面,小米难以突破谷歌的全方位垄断。小米的MIUI系统是基于谷歌安卓系统的操作系统。此外,在海外,用户更习惯于使用谷歌等软件及相关APP,小米的自带APP能否得到用户的青睐,能否成为小米“互联网公司”故事的新增长极,尚待讨论。

第三,对一家科技公司的未来评判,很大程度上取决于其研发的投入。

根据小米招股书,截至2018年3月31日,小米研发人员共有 5515

人;研发投入而言,2015年、2016年及2017年与截至2018年3月31日止三个月,研发开支分别为人民币 15

亿元、人民币21亿元、人民币32亿元及人民币11亿元。2017年研发投入在营收的占比为3.2%。

中国三大互联网巨头BAT在2017年的研发占比均强于小米。百度的研发占比达到14.4%,腾讯则为7.8%,阿里的研发强度为10.8%。

此外,华为的研发费用为897亿元,联想的研发投入为12.73亿美元,约合81亿元人民币。但是小米的研发甚至还不足联想的一半。

不过,小米在招股书中明确指出,二级市场募集资金中的大约30%将会用来投入研发。其中主要包括:一是系统芯片、相机及其他智能手机核心部件,二是智能手机及智能电视操作系统,三是人工智能技术的主要研发项目。

最后,我们来看小米的新零售故事。

如果看重小米的新零售故事,不少投资者认为,小米对标的既不是苹果也不是腾讯,而是亚马逊或Costco。

小米的新零售在互联网上起家,之后又积极扩展线下渠道,以小米之家的形式吸引顾客。

不过,我们从其招股书中不难发现,不论是现象还是线下,小米对分销商的依赖程度越来越大。在2015年,分销商的分销占比仅为30.5%,到了2017年,这一比例攀升至67.7%,在2018年一季度,基本形成了线上分销商、线下分销商和小米直营(包含线上和线下)三分天下的局面。

这意味着,不论是新零售也好,还是至今没有人看懂的新物种也罢,小米的新零售并没有跳出传统分销商零售的模式。

加载中,请稍侯......

加载中,请稍侯......

精彩评论